Использование гармонического паттерна ABCD Гартли для точного определения ценовых колебаний

Если вы изучали гармонические паттерны, то вы должны быть знакомы с наиболее популярными типами моделей коллекции гармонического трейдера включающих в себя Гартли, Летучую мышь, Бабочку, Краба и Cypher паттерн. Но также есть несколько менее известная, но не менее эффективная гармоническая модель называемая паттерн ABCD. Так что в сегодняшнем уроке мы подробно обсудим паттерн AB=CD и покажем вам, как лучше всего его использовать в вашей личной торговой программе.

Что такое ABCD паттерн

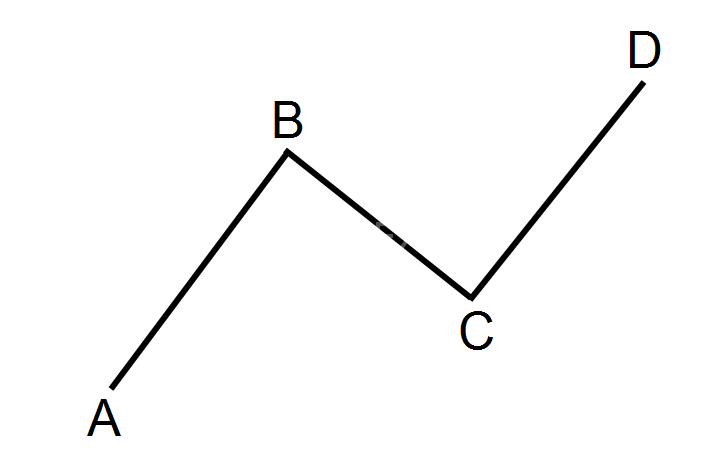

Модель ABCD является частью известной гармонической группы паттернов. Некоторые трейдеры используют паттерн ABCD как AB=CD, поэтому для этой статьи, мы будем использовать эти термины попеременно. ABCD считается наиболее простой гармонической моделью. Одна из причин этого заключается в том, что он имеет значительно меньше требований, чем большинство других гармонических моделей. Кроме того, формирование ABCD гораздо легче распознать на ценовом графике. Давайте посмотрим теперь на то, как выглядит паттерн AB = CD.

Поведение ценового действия паттерна ABCD начинается с движения цены в новом направлении (А), которое позже создает важный уровень колебания (B), а затем откатывается на шаг (C), и в конце продолжает движение, чтобы убрать важное колебание, созданное на B, и продолжается до тех пор, пока не достигнет расстояния, эквивалентное AB (D). И поэтому, когда движение CD достигает расстояние эквивалентное до шага АВ, мы ожидаем разворот ценового движения CD. В то же время, BC и CD должны реагировать на конкретные уровни Фибоначчи. Когда паттерн AB=CD подтверждается, трейдеры могут установить точки входа в самом начале формирующегося разворота после шага CD. Идея заключается в том, чтобы зайти раньше в позицию сразу после разворота на движение CD.

Есть два типа ABCD паттернов — бычий AB=CD и медвежий AB=CD

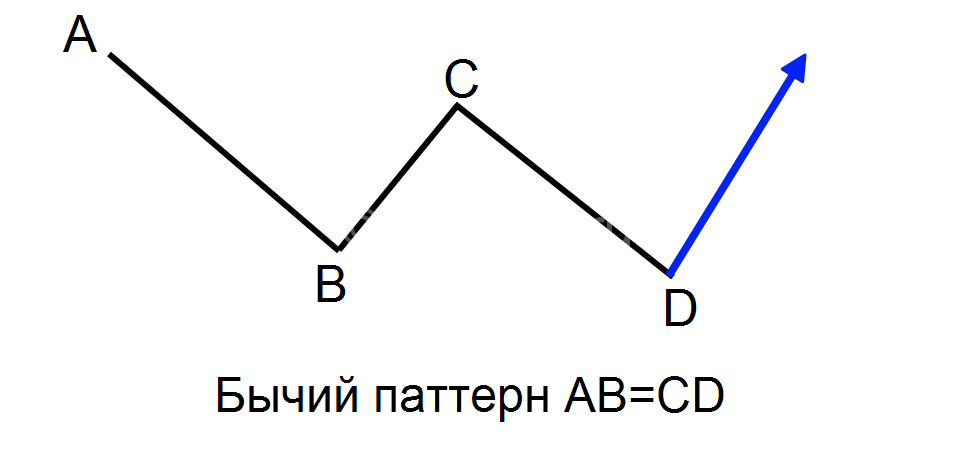

Бычий AB=CD

Бычий ABCD паттерн начинается с ценового уменьшения (AB), а затем разворота и увеличением (BC). Затем, движение BC идет в новом медвежьем направлении (CD), которое идет ниже дна, созданного в точке В. Все это показано на приведенной ниже схеме:

Это стандартный бычий AB = CD паттерн. Это стандартный бычьим AB = CD паттерн. После того как цена завершает ценовое движение CD, мы ожидаем разворота и рост цены. Это показано синей стрелкой на графике.

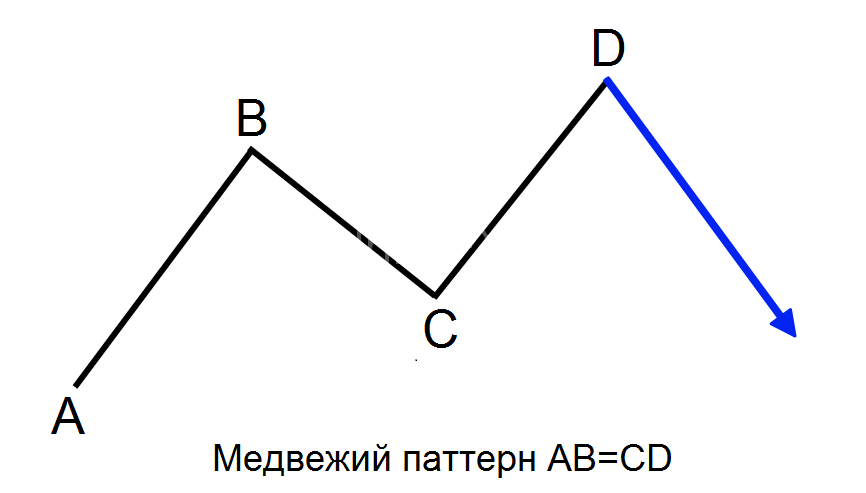

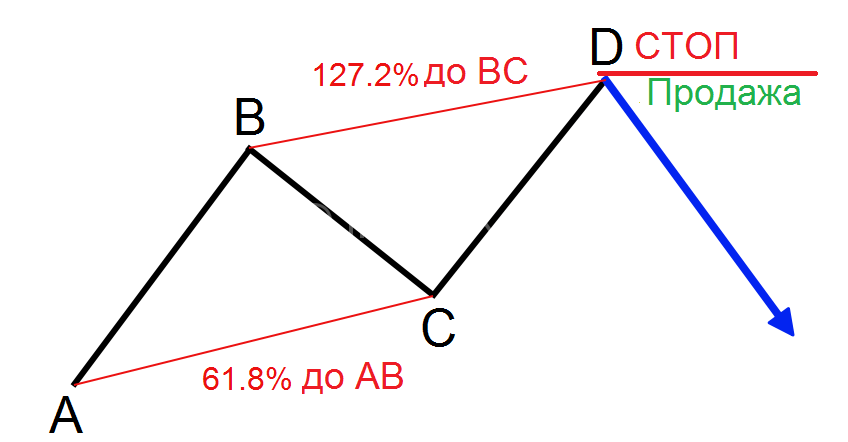

Медвежий AB = CD

Медвежий паттерн AB = CD — абсолютно такая же графическая модель, как и бычий AB = CD, но перевернутый. Картина начинается с бычьей линии АВ, которая изменяется новым медвежьим движением (BC). Затем BC движение заканчивается и превращается в новое бычье движение (CD), которое идет выше точки В. Когда вы получите эту модель графике, можно ожидать, что цена полностью изменится создав новый медвежий тренд.

Медвежий потенциал формирования показан синей стрелкой на рисунке выше.

Обратите внимание на то, что есть три ценовых шага до подтвержденного паттерна AB=CD, ход AB, ход BC и ход CD. И только тогда, когда ход CD достигает расстояния, равное шагу AB, мы можем начать торговлю.

Как вы видите, бычий и медвежий паттерны ABCD являются зеркальным отражением друг друга. Таким образом, одни и те же торговые правила применяются к каждому из них, но в противоположном направлении.

Коэффициенты Фибоначчи

Графическая модель AB = CD должна соответствовать определенным соотношениям Фибоначчи. Ниже вы найдете список уровней Фибоначчи, которые связаны с торговым петтерном AB=CD.

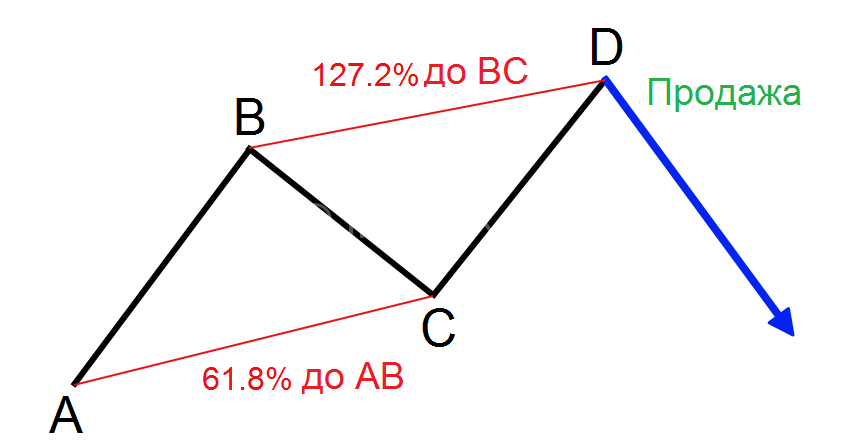

Есть два правила Фибоначчи, связанные с фигурой AB=CD:

- BC соответствует 61,8% Уровню Фибоначчи АВ.

- CD составляет 127,2% Уровня Фибоначчи BC.

Вы всегда должны подтверждать уровни Фибоначчи при торговле паттерном ABCD. Есть несколько бесплатных индикаторов AB = CD Фибоначчи, доступных в Metatrader4, которые помогут вам в подтверждении этого паттерна.

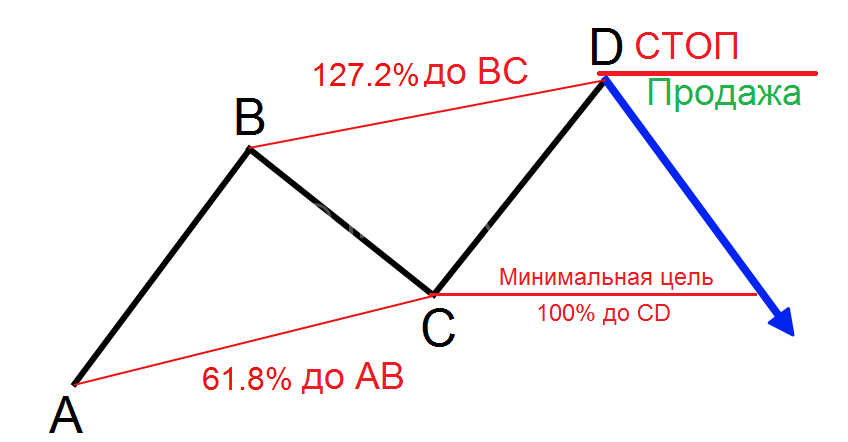

Теперь я хочу показать вам, как коэффициенты Фибоначи отображены на паттерне ABCD:

Как вы видите на изображении выше, BC должен быть 61,8% от AB и CD должен быть 127,2% от BC. В то же время, AB и ценовые шаги CD должны иметь равное расстояние и занять приблизительно то же самое время для развития.

Другими словами, если вы видите, что ценовое действие создает AB=CD шаблон и в то же время колебания соответствуют определенным коэффициентам Фибоначчи, то можно смело предположить, что у вас есть очень сильный сигнал на графике.

Торговая система на паттерне ABCD

Начинающему гармоническом трейдеру будет очень хорошо начать знакомство именно с этим типом паттерна, прежде чем перейти к более продвинутым гармоническим графическим моделям, таким как Краб, Летучая мышь или Бабочка и т.д.

Итак, давайте рассмотрим, как можно торговать гармоническую модель ABCD. Так как это уникальное формирование на графике, оно имеет свой собственный набор правил для торговли. Если вы узнаете, как осуществлять этот набор правил, вы можете торговать паттерн ABCD с положительным эффектом. Вам рекомендуется прочитать следующий раздел, в котором изложен набор правил с высоким вниманием к деталям.

Точка входа

Для того, чтобы выйти на рынок по паттерну AB=CD сначала нужно будет достичь подтверждения достоверности паттерна. Это означает, что вам нужно будет найти два параллельных ценовых колебания, равные по размеру (AB = CD). В то же время, ВС должен быть 61,8% от уровня АВ и должен быть 127,2% от BC. В то же время АВ также должен равняться CD с точки зрения времени. Если вы в состоянии идентифицировать эти характеристики на ценовом графике, то вы сможете составить рабочий паттерн AB=CD.

После того, как вы подтвердите модель, вы должны выйти на рынок в тот момент, когда ценовое действие во время CD движении отскакивает от уровня 127,2% движения BC. Вы должны начать торговлю в направлении отскока, который противоречит CD ходу.

На рисунке выше изображена медвежья модель ABCD. Вы должны открыть короткую позицию, когда CD движение достигает 127,2% уровня Фибоначчи от движения BC, а затем отскакивает вниз.

То же самое в силе и для бычьего ABCD, но разница заключается в том, что всё перевернуто.

Уровень Стоп Лосса

При открытии позиции на основе сигнала паттерна AB = CD вы должны установить стоп-ордер так, чтобы вы были защищены в случае неожиданных движений против вашей торговли. Правильное расположение стоп-лосса будет как раз за ценовой действием, образованным в конце движения CD.

Сверху тот же самый эскиз. На этот раз на изображении мы указали правильное расположение стоп-лосса толстой красной линией.

Как мы уже говорили ранее, паттерн AB=CD дает нам возможность торговать разворот цены прямо с самого начала. Другими словами, мы открываем торговлю с возникающим новым трендом. Это означает, что наша точка входа и наш стоп-лосс очень близки друг к другу. Таким образом, стратегия ABCD Форекса обеспечивает очень привлекательное соотношение победы и потерь.

Уровень Тэйк Профита

Минимальная цель, которую Вы должны преследовать по торговой системе ABCD, является ценовое движение которое равняется размеру хода CD. Таким образом, место, где начало появляться движение CD и есть наша минимальная цель. Взгляните на пример ниже:

Ценовое движение, которое, как ожидают, появится после CD, должно достигнуть 100% коэффициента Фибоначчи от CD. Другими словами, ценовое действие, которое происходит после CD, должно равняться CD, как это показано на рисунке выше. Тем не менее, это минимальный потенциал формирования. Другими словами, цена может продлить свое движение дальше, и это будет в наших интересах, если мы будем держать часть торговли открытой для того, чтобы поймать большое движение. Поэтому, после того как цена завершает минимальную цель, я обычно держу позицию, чтобы попытаться поймать продолжение импульса. Но когда вы делаете это, важно следить за подсказками ценового действия, используя уровни поддержки и сопротивления, линии тренда, ценовые каналы, графические модели, или свечи формирования. Когда вы найдете действительные доказательства о том что цена может пойти в противоположном направлении, вы должны закрыть сделку с полученной прибылью.

Торговля по паттерну ABCD

Теперь, когда мы обсудили паттерн ABCD и связанные с ним торговые правила, мы объединим все эти понятия в полной торговой стратегии ABCD.

Проводим анализ графика AB=CD. Следующим наиболее важным шагом является проверка паттерна. Это означает, что мы должны оценить ход BC и убедиться в том, что это 61,8% коррекции AB, а CD достигает 127,2% восстановления BC. В то же время, ход AB должен равняться ходу CD с точки зрения размера и продолжительности.

Если шаблон является бычьим мы можем покупать, размещения стоп-лосс ниже точки D. Мы должны остаться в торговле, как минимум до того, пока цена не достигнет уровня точки С.

Если модель является медвежьей, то мы должны продавать пару Forex, размещая стоп-лосс выше точки D. Мы должны остаться в торговле, как минимум до того, пока цена не достигнет уровня точки С.

Давайте теперь объединим эти понятия и обратим наше внимание на пример AB=CD на реальном графике:

Теперь вы смотрите на 4-х часовой график пары GBP/USD за май — июль 2014 года. Наш анализ колебания ABCD определяет паттерн AB=CD на графике. На изображении паттерн отображается синими линиями. Черные горизонтальные линии и черные стрелки соответствуют соответствующим уровням Фибоначчи. Посмотрите, что AB приблизительно равно CD. Кроме того, AB занимает примерно то же самое время на развитие, как и CD. BC является 61,8% Фибоначчи от хода AB, а CD является 127,2% от BC. Таким образом, мы подтверждаем правильность формирования ABCD на графике.

Как вы вероятно заметили, у нас есть бычий паттерн ABCD на графике, так как колебания AB и CD были направлены вниз. Таким образом, мы ожидаем, что этот правильный образец ABCD приведёт к бычьему движению цены.

CD ход заканчивается в районе 127,2% Фибоначчи от хода BC и затем цена отскакивает вверх. После того, как вы заметили это, наступает пора заключить длинную сделку. Вы должны разместить стоп-лосс ниже самой низкой точки колебания CD, как показано красной толстой линией на графике.

После нескольких тестов на 127,2% Фибоначчи, цена GBP/USD начинает расти. Через пару недель после этого, цена достигает минимальной цели формирования. Другими словами, повышение цены до верхнего уровня C. Здесь мы имеем два жизнеспособных вариантов — закрыть сделку в полном объеме и собрать реализованную прибыль, либо держать открытой сделку, для того, чтобы поймать дальнейшее движение цены.

В данном конкретном случае, если бы вы решили остаться в торговле для дальнейшей прибыли, ваше решение было бы вознаграждено. На пути вверх, цена создает только более высокие основания, и не испытывает каких — либо критических областей поддержки, которая укрепляет нашу длинную позицию. Таким образом, лучший план действий заключался в дальнейшем проведении сделки, пока цена не нарушит один из своих уровней поддержки. Это происходит 4 июля 2014 года, когда GBP/USD снижается через уровень его последнего основания, который мы обозначили желтым цветом на графике. Это дало бы сигнал выхода по этой сделке.

Обратите внимание на то, что минимальная цель этого формирования ABCD составляет лишь половину от общей прибыли этого примера. Это показывает, почему так важно следить за уже выигрышной минимальной сделкой, получайте прибыль, пока рынок позволяет ?

Давайте теперь обратим внимание на другое формирование паттерна AB=CD:

На этот раз у нас 4-х часовой график Форекс пары USD/JPY. Время охваченной на примере составляет с июня по август 2013 года. Изображение показывает бычий паттерн ABCD. Синие линии на изображении контуры рисунка от точки А до точки D. Черные горизонтальные уровни на изображении и две черные стрелки соответствуют соответствующим уровням Фибоначчи и направленному изменению в цене после взаимодействия с уровнями.

Движение AB приблизительно равно движения CD с точки зрения размера и времени появления. В то же время BC доходит до 61,8% движения AB, а CD достигает уровня 127,2% Фибоначчи от движения BC. Таким образом, мы подтверждаем правильность формирования.

Так как фигура выше представляет собой бычий паттерн ABCD, мы будем покупать пару USD/JPY после отскока цены от 127,2% уровня BC.

После того, как мы видим сильный ценовой отскок от уровня 127,2%, цена начинает свое восходящее движение. Через несколько недель после длинного сигнала на графике, ценовое действие завершает минимальный уровень бычьего паттерна ABCD. Опять же, на данный момент мы сталкиваемся с двумя жизнеспособными вариантами — закрыть сделку в полном объеме и собрать полученную прибыль, или оставить позицию открытой и оставаться в торговле для потенциального роста цены.

Если бы вы решили торговать USD/JPY дальше, вы бы испытали еще один ценовой импульс в бычьем направлении. Тем не менее, результаты не столь выгодны, как в предыдущем примере. Через две недели после того, как минимальная цель была достигнута, ценовое действие создает очень большую медвежью свечу, которая ломает важную поддержку на графике. Мы отметили эту поддержку желтой горизонтальной линией на изображении выше. Это создает относительно сильный сигнал на продажу и любые длинные позиции в этой точке становятся неправильными.

Добавить комментарий

Для отправки комментария вам необходимо авторизоваться или зарегистрироваться на сайте.