Как торговать на Форекс?

Несмотря на то что в своё время репутацию рынку форекс среди обывателей подпортил агрессивный маркетинг от недобросовестных форекс-дилеров, он по-прежнему остаётся привлекательным для мелких и крупных инвесторов и для трейдеров спекулянтов. Не говоря уже о профессиональных участниках.

Ведь это самый крупный рынок в мире: в день на нём совершается огромное количество операций суммарным объёмом более 6 млрд долларов. Ни одна фондовая биржа такими объёмами и, соответственно, такой высокой ликвидностью похвастаться не может.

Валютный рынок не имеет централизации. Земной шар вращается, всегда где-то светит солнце, работают банки, крупные пенсионные и хедж-фонды, транснациональные корпорации и другие участники совершают сделки по купле-продаже валюты.

Огромное количество участников, громадные обороты и большая доступность в сравнении с тем же фондовым рынком, делают этот рынок привлекательным не только для профессиональных участников, но и для частных трейдеров и желающих ими стать.

Но трейдинг, как и любая другая сфера деятельности требует к себе внимания. Он не терпит халатного отношения. Легкомысленность и авось рынок не приветствует.

Чтобы начать зарабатывать трейдингом, нужно понимать, как устроены рынки и процесс торговли. И нужно осуществить предварительную подготовку. Без неё человек, до этого с рынками не работавший, в любом случае совершит немало ошибок, которые будут стоить ему его собственных денег.

Лучше не торопиться и потратить вначале немного времени, чтобы разобраться с азами трейдинга и требованиями для работы на финансовых рынках, в том числе на форекс.

В этой статье мы расскажем, как торговать на форексе и избежать совершения большинства распространённых ошибок.

С какой суммы начать торговать

На самом деле это не тот вопрос, с которого нужно начинать. Но это тот вопрос, которым по началу большинство новичков задаётся.

Начать можно и с 1 $. Масса брокеров предлагают открытие счёта с отсутствием требований к минимальному размеру депозита.

Но только от таких маленьких депозитов может быть больше вреда чем пользы. Нет, они удобны из-за доступности, но несут в себе и недостатки.

Прежде чем об этих недостатках поговорим, стоит сказать вот ещё что.

На самом деле, когда новый в трейдинге человек задаётся вопросом, с какой суммы можно начать торговать, он часто путает его с вопросом, а сколько можно трейдингом зарабатывать.

А зарабатывать можно огромные суммы. Прибыль потенциально неограниченна. Но вы же понимаете, что зарабатывать — дело совсем не плёвое.

И на самом деле возможностью зарабатывать управляет правильная работа с рисками.

То есть потенциально есть вероятность, что можно прийти на рынок с 100$ и расторговать их относительно быстро до 1 млн. $. Но так в жизни не получается.

Либо ты торгуешь осторожно с маленькими рисками, зарабатывая небольшие прибыли. Но зато зарабатывая. Либо ты рискуешь, желая быстро заработать много, но, как правило, из-за высоких рисков ты просто всё теряешь. Тише едешь, дальше будешь — это как раз про трейдинг.

Вот почему от депозита в 10$ может быть больше вреда, чем пользы. Приведём пример.

На рынке всё торгуется лотами. 1 лот равен 100 000 валюты, которая стоит на первом месте. Если пара USDCHF, то один лот — это 100 000$. Если EURUSD, то 1 лот = 100 000 Евро.

Брокеры дают открывать сделки дроблёными лотами. Минимальный из них равен 0.01 лота, то есть 1000 валюты на первом месте в паре.

А если депозит равен 10$, то нет возможности купить или продать 0.01 лота. И тогда приходится пользоваться кредитным плечом.

Кредитное плечо — это когда брокер даёт на время сделки трейдеру свои деньги, а по окончании сделки их забирает. Брокер не рискует ничем. Все риски на деньгах трейдера.

То есть нужно минимум плечо 1:100, когда брокер за счёт своих средств увеличивает деньги трейдера:

10$ * 100 = 1000$

При таком плече с 10$ можно позволить уже открыть сделку 0.01 лота или 1000 единиц валюты.

Но в чём здесь повышенный риск. Если теоретически открыть сделку чисто на 10$ без плеча, то минимальное изменение цены вверх или вниз будет одним. А если открыть сделку с плечом на 1000$, то минимальное изменение цены будет уже стоить в 100 раз больше. То есть можно в 100 раз больше заработать. Но при этом можно и в 100 раз больше потерять.

Не будет приводить точные расчёты. Но допустим, что в сделке только на 10$ у нас был бы запас хода цены против нас, например, в 1000 пунктов (минимальных изменений котировки), а теперь из-за плеча этот запас будет в 100 раз меньше — только лишь 10 пунктов. А это уже очень мало.

А нужно помнить, что брокер не рискует своими деньгами, которые он даёт на время открытия сделки. Только трейдер рискует своими. И как только его 10$ закончатся, брокер автоматически закроет сделку.

То есть маленький депозит — это практически гарант потерянных денег.

Поэтому лучше открывать счета на большую сумму, на 500, 1000, 3000$ и так далее. Тогда будет возможность открывать сделки минимальным объёмом, чтобы при этом риски относительно всей суммы депозита были небольшими.

Обычно 1% прибыли накладывает 2% риска.

То есть рискуя 1% от депозита можно потерять 2%. Поэтому больше 1-2% риска на сделку лучше не брать. Это очень важно. А то есть немало случаев, когда человек открывает счёт на 5-10 000 $ и открывает сделки большими лотами, как если бы он торговал на 10$ на все деньги. Это неправильно. Это рискованно.

Только аккуратная торговля с низкими рисками даёт зарабатывать. В среднем в лучшие месяцы трейдингом выходит заработать 10-20% от депозита. 3-5% тоже хороший результат. Но бывают и отрицательные месяцы. Это абсолютно нормально.

Исходя из такой процентовки, лучше и выбирать размер своего торгового счёта, когда уже есть представление, как трейдингом зарабатывать.

А если есть только 10-100$, то не стоит рисковать, думая, что сейчас получится быстро их увеличить до, например, нескольких тысяч, а потом торговать аккуратно. Почти всегда такой подход заканчивается полной потерей денег.

Но если больше денег нет, но хочется здесь и сейчас счёт открыть, чтобы просто на реальных деньгах попробовать, что такое рынок, то лучше открыть центовый счёт.

На таких счетах брокеры дают возможность торговать объёмами в лотах, которые сильно меньше стандартных, что позволит даже маленькой суммой торговать аккуратно. А аккуратная торговля поможет научиться торговать, правильно контролируя свои торговые риски.

А тот, кто умеет работать с рисками, умеет и зарабатывать деньги на рынках.

Выбор брокера форекс

Можно приводить много критериев, по которым стоит оценивать надёжность брокера и уровень качества оказываемых им услуг.

Но для выбора именно надёжного проводника на рынок форекс стоит обратить внимание на 2 ключевых фактора:

- Возраст брокера.

- Лицензия регулятора.

Возраст брокера

Чем компания старше, тем больше шансов, что она работает честно, открыто, и её работа удовлетворяет её клиентов. И за компанией не числится больших грехов, из-за которых бы её уже давно закрыли. Хотя последний момент можно оспорить.

Но сейчас рынок оказания брокерских услуг довольно конкурентный, качество услуг растёт, и компаниям приходится придерживаться высоких планок стандартов. И если компания давно на рынке, она, скорее всего, уже научилась эволюционировать, шагать в ногу со временем, внедрять новые технологии и поддерживать необходимый клиентам уровень качества.

Лицензия регулятора

На финансовых рынках есть специальные органы, которые следят за тем, чтобы участники финансовых рынков вели свою деятельность согласно законам и установленным правилам, не нарушая права своих коллег и клиентов.

В России таким регулирующим органом является Центральный Банк Российской Федерации, который строго регулирует работу банков, брокеров на фондовом и валютном рынке.

Самыми авторитетными в мире считаются британский регулятор FCA и ряд американских регуляторов. Компании, которые имеют лицензию этих органов, должны придерживаться высочайших стандартов, проходить строгий аудит и поддерживать необходимый уровень своих финансовых возможностей и качества предоставляемых услуг. И вышеуказанные регуляторы внимательно следят за работой компаний и строго наказывают, если происходят какие-либо нарушения.

Нужно сказать, и получают лицензии этих регуляторов те компании, которые изначально соответствуют высоким стандартам. Поэтому этим компаниям проще и в будущем держать эту высокую планку.

Выбрать подходящего себе брокера на основе его регулирующего органа можно в рейтинге на нашем портале.

Регистрация у брокера

Когда брокер выбран, на его сайте необходимо пройти регистрацию для создания личного кабинета.

В личном кабинете будет отображаться информация по открытым торговым счетам. А их может быть несколько разных типов или одного и того же типа. О типах скажем чуть ниже.

Также в кабинете будет информация о ваших средствах, способах ввода и вывода и много другой вспомогательной информации.

Для регистрации у брокера нужно изначально заполнить анкету о себе и предоставить скан какого-нибудь документа на выбор для подтверждения своей личности. Это необходимо для вашей идентификации и уверенности брокера в том, что через ваш торговый счёт не будет происходить отмывание денежных средств. Брокеры за этим внимательно следят потому, что регуляторы с них это спрашивают.

Когда личный кабинет зарегистрирован и верифицирован, то можно и переходить к открытию торгового счёта.

Открытие торгового счёта

Открывается он в личном кабинете. Делается это очень просто. Выбирается тип счёта и размер торгового плеча, если выбор последнего предоставляется на данном типе счёта.

Если да, то на выбор могут предоставить кредитное плечо в размере от 1:50 до 1 к нескольким тысячам.

Типы же счетов различаются торговыми условиями на них.

К таким условиям относятся:

- размер спреда — комиссии за открытие сделки;

- наличие или отсутствие свопа — платы за перенос позиции на следующие сутки.

Но прежде всего стоит обратить внимание на тип счёта с точки зрения того, как обрабатываются ордера и выводятся или нет сделки за пределы брокера.

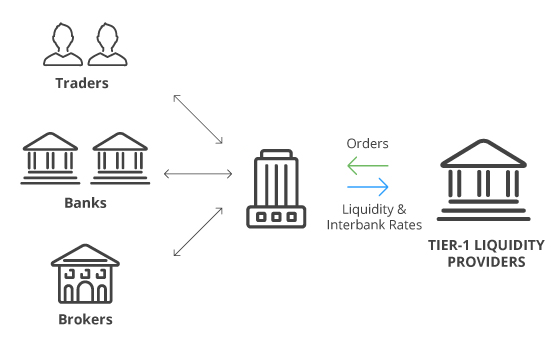

Брокер может не выводить сделки клиентов за свои пределы, а оставлять их внутри себя и сводить покупки своих клиентов с продажами своих клиентов.

В таком случае возникает конфликт интересов. Потери клиента становятся доходом брокера, а прибыль клиента становится убытком брокера.

Конечно, это не значит, что брокер будет способствовать тому, чтобы клиент терял. Но всё же такой конфликт интересов не очень приятен.

Идеальный вариант, когда все сделки своих клиентов брокер выводит на так называемый «межбанк». Под межбанком понимаются крупные электронные сети, к которым подключаются крупнейшие мировые банки, хедж фонды и другие крупнейшие участники, работающие с валютой. Таких систем всего несколько в мире, и обычно все крупные игроки подключены к большинству из них разом.

Если брокер имеет выход на такую систему, то у его клиентов точно не будет проблем с ликвидностью. То есть точно не будет ситуаций, когда кто-то делает крупную сделку, а она либо не может быть осуществима, либо цена, которую предлагают, крайне невыгодна.

Чтобы иметь возможность вывода сделок на межбанк, стоит при открытии счёта выбирать ECN счета. ECN расшифровывается как Exchange Communication Network.

При такой схеме работы брокер действительно выступает просто проводником за то, что он выводит сделки клиентов в эту систему, где она моментально сводится с лучшим предложением. А сам брокер за эту посредническую работу получает комиссию. И ему выгодны, чтобы клиент долго и успешно торговал. ведь чем больше клиент зарабатывает, те больше он торгует большими объёмами, а значит, платит брокеру большую комиссию.

Часто брокеры работают по гибридным схемам, когда мелкие сделки своих клиентов они сводят друг с другом внутри себя, а крупные сделки или ещё разницу между клиентскими сделками уже выводят на межбанк.

Но обычно для большинства трейдеров выбор между STP, NDD и ECN счетами оказывается более полезен, если его сделать в пользу ECN.

Есть два способа исполнения сделок:

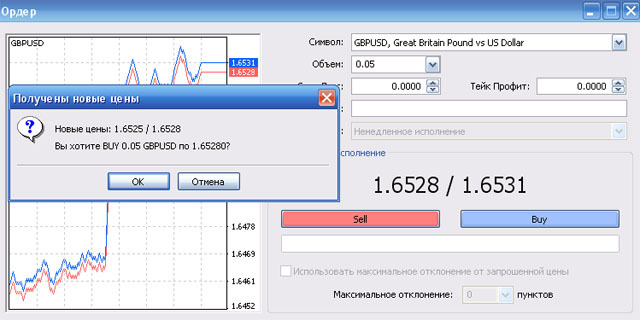

- Instant Execution

- Market Execution

Первый способ подразумевает, что сделка трейдера будет открыта по той цене, которую он указал в приказе. Если за время исполнения приказа (а это доли секунды) цена на рынке изменилась, то в торговом терминале, через который трейдер торгует, у него спросят, согласен ли он с исполнением сделки по новой цене. Это называется реквот.

Если он откажется, то сделка не будет открыта. Если согласится, то будет. Но может быть так, что пока он соглашался, цена снова изменилась, и снова появилось окно реквота с перезапросом.

В случае Market Execution реквотов не бывает. Сделка исполняется моментально.Но она может быть исполнена не по цене трейдера, а по наилучшей цене доступной на рынке.

Но такой способ исполнения обычно характерен для ECN счетов. А с той огромной ликвидностью, которая есть в ECN сети, обычно не бывает, что недоступна нужная цена. Бывает даже сделка трейдера исполняется по более выгодной цене, чем он указал в приказе.

Ещё тип счёта конкретно у выбранного брокера нужно выбирать по тем финансовым инструментам, которые он предоставляет для торговли.

Может быть так, что, кроме валюты ,вы хотите торговать ещё и криптовалютой или индексами американского рынка. А эти активы брокер предоставляет для торговли, например, не на всех счетах, а на каком-то одном. Это указано в спецификациях вашего брокера на его сайте. Поэтому просто ознакомьтесь внимательно перед началом открытия.

Когда счёт выбрали, остаётся обычно нажать одну кнопку, и вам будут предоставлены логин и пароль. Эти данные нужно вбивать в торговом терминале в окне входа в счёт.

Торговый терминал

Торговый терминал — это специальная программа для торговли, в которой можно открыть график финансового актива, получить доступ к разного рода аналитическим инструментам и совершать сделки.

На форекс самый популярный торговый терминал — MetaTrader 4 или MetaTrader 5.

Версия 4 разрабатывалась только под рынок форекс, а версия 5 уже разрабатывалась и для фондового рынка. Её можно встретить у многих российских брокеров, предоставляющих выход на Московскую биржу и зарубежные площадки.

Скачивайте терминал только с сайта вашего брокера. У разных брокеров для торговли доступны разные счета через разные серверы. На них доступны разные торговые инструменты и так далее. Когда вы скачиваете терминал с сайта брокера, в нём уже будет всё настроено, и вам останется только залогиниться.

Кстати, говоря об открытии счёта, стоило упомянуть вот ещё что.

Есть так называемые демо-счета или учебные счета. На таких счетах вам предоставляются те же инструменты, что есть у брокера, и те же реальные цены онлайн, что и на реальном счёте. Такие счета удобны для тренировки, для отработки своей торговой системы, своих торговых правил, которые вы выбрали для торговли. И всё это без риска на реальных деньгах, без риска их потерять.

Правда, такой счёт не позволяет тренировать свою психологию. Ведь когда торгуешь реальными деньгами, отношение к своим торговым решениям абсолютно другое. И его можно ощутить только на реальном счёте. Для этих целей, кстати, тоже могут быть полезны центовые счета.

Выбор торговой системы

Торговать просто по наитию, пробуя угадать рост или падение цены, конечно же, точно не стоит. Это прямая дорога к сливу депозита.

Необходимо обзавестись торговой системой, стратегией своей работы.

Эта система должна чётко определять, когда вам нужно сделки открывать, а когда закрывать. Когда торговать, а когда нет. Каким объёмом вам торговать, чтобы контролировать свои риски.

А для обретения такой торговой системы нужно изначально изучить теорию трейдинга. Понимать, какова механика движения цены, почему она меняется, что двигает цену. Нужно изучить, какие бывают ордера, что такое рыночный и лимитный ордер.

Стоит ознакомиться с разного рода видами анализа рынков.

Если коротко, то есть два основных подхода анализа рыночной ситуации и поиска точек входа и выхода:

- Технический анализ.

- Фундаментальный анализ.

Первый основывается на принципе, что цена уже учитывает всё, что на неё могло повлиять. Поэтому анализируя сам график, можно получить достаточное представление о том, что сейчас происходит, и что делать дальше.

В техническом анализе используются различные графические инструменты, которые наносятся прямо на график цены, и технические индикаторы. Последние представляют собой математические формулы, которые пропускают через себя рыночные данные и выдают более удобный для восприятия результат.

Фундаментальный анализ обращает внимание на фундаментальные экономические факторы, которые оказывают влияние на рынки: политические события, микро и макро экономические показатели.

Информацию об этих типах анализа и используемых ими инструментах можно получить из наших статей.

Лучше не торговать по готовым стратегиям, если вы сами не разобрались в их логике и азах трейдинга. Лучше не спешить, а потратить время на обучение. Это позволит сэкономить вам массу денег, нервов и времени.

Заключение

Трейдингу, как и любой другой профессии, необходимо обучаться. Для этого нужно потратить какое-то время на изучение теории и практики торговли.

Многие торопятся начать торговать, забывая о правилах безопасности, что приводит к потере денег и разочарованию в этой сфере.

Но и сильно затягивать с изучением азов не стоит. Только практика даст реальное понимание трейдинга и его законов. Но переходя к ней, очень важно следить за рисками своих торговых операций.

Если всё сделать последовательно и сформировать чёткий план развития как трейдера, то этот путь будет гораздо легче, чем он может показаться после наших слов.

Добавить комментарий

Для отправки комментария вам необходимо авторизоваться или зарегистрироваться на сайте.